Telefónica ha presentado los resultados financieros correspondientes al ejercicio 2018, que destacan por su crecimiento rentable y sostenible, por el uso eficiente de los recursos, la transformación radical de redes y por la mejora de la calidad y de la experiencia del cliente. Destacan igualmente por la fuerte reducción de la deuda, de 2.445M€ en el ejercicio, aunque si tenemos en cuenta las operaciones de desinversión anunciadas en los dos primeros meses de 2019 (Telefónica Centroamérica y Antares), la deuda neta se reduciría adicionalmente en aproximadamente 1.400M€.

Crecimiento en valor

Telefónica ha cerrado 2018 con un total de 356,2M de accesos, una base de clientes de mayor calidad que permite una aceleración del crecimiento del ingreso medio por cliente en el trimestre (+3,8% orgánico; +3,2% en enero-diciembre) y la estabilidad del churn. Además, durante el cuarto trimestre ha continuado la fuerte actividad comercial, enfocada en clientes de alto valor. Así, crecen los clientes de LTE (+20% interanual, hasta 117,4M); los accesos de contrato móvil (+7% interanual, hasta 123,8M) y los smartphones (+6% interanual, hasta 167,7M). Por otro lado, los clientes de FTTx y cable ascienden a 13,2M (+21% interanual) y representan ya el 61% del total de accesos de banda ancha fija; mientras que los accesos de TV de pago se sitúan en 8,9M (+5% interanual).

José María Álvarez-Pallete, presidente ejecutivo de Telefónica

“Si tuviera que definir este año 2018 lo definiría como el año del paso del ecuador en la transformación de Telefónica. Hoy puedo asegurarles que Telefónica está más cerca de la compañía que queremos ser que de la compañía que fuimos.

Los sólidos resultados presentados en el cuarto trimestre reflejan la mayor sostenibilidad de nuestro negocio. Continúan creciendo los clientes de valor, y la vida media de los mismos, y se acelera la tasa de crecimiento de los ingresos y de la generación de caja operativa.

En el año 2018, hemos ganado relevancia con nuestros clientes, consiguiendo el mejor dato de la historia en satisfacción de cliente. Seguimos aumentando el peso de los ingresos de mayor crecimiento (banda ancha y servicios más allá de la conectividad) y continuamos invirtiendo en redes a la vanguardia de la tecnología. Todo esto a la vez que seguimos mejorando la posición financiera de la Compañía, con un sólido flujo de caja libre, creciente sin incluir el espectro, que nos ha permitido reducir la deuda por tercer año consecutivo. Y todo ello, a pesar del impacto negativo de la regulación.

Este comportamiento, unido al buen momento operativo de los primeros meses del año, nos permite anunciar con confianza los objetivos de seguir creciendo en ingresos y OIBDA, al mismo tiempo que mantenemos las inversiones estables como ratio sobre ingresos en 2019. Adicionalmente, anunciamos un dividendo para 2019 estable, sostenible y atractivo de 0,40 euros por acción en efectivo, soportado por una sólida y consistente generación de caja.”

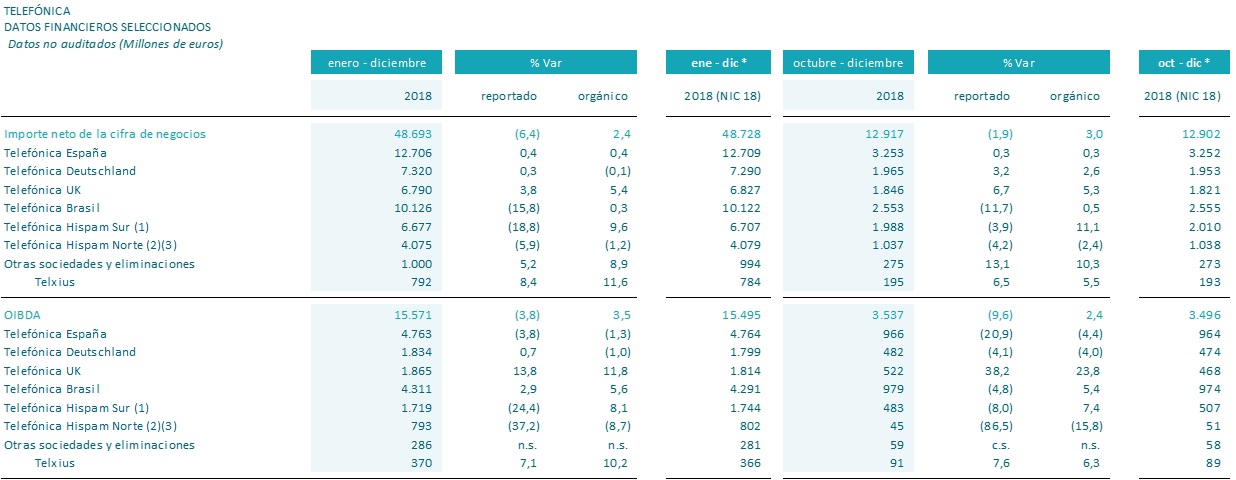

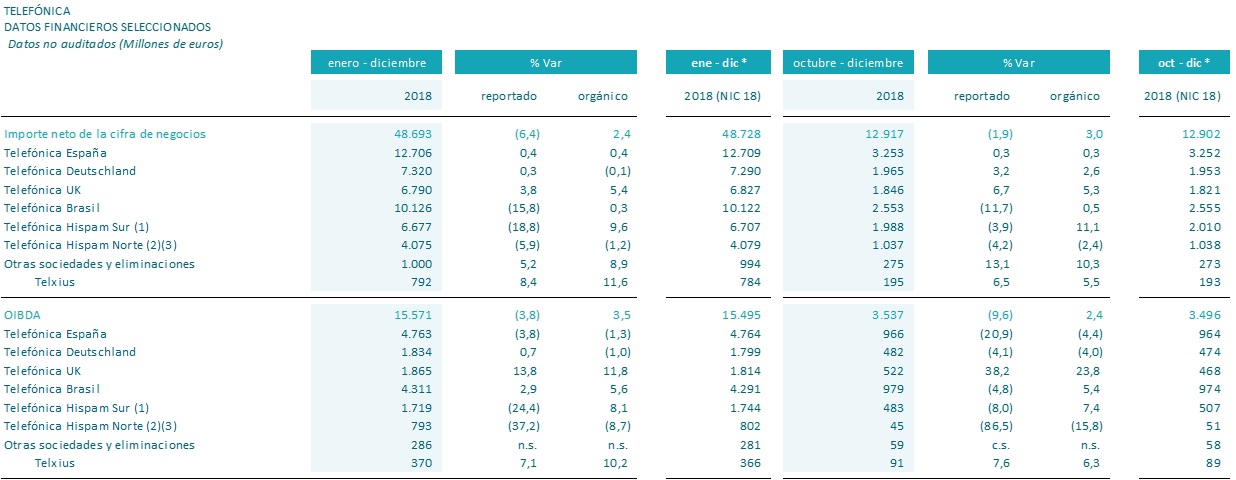

Los ingresos correspondientes a 2018 se sitúan en 48.693M€ y crecen el 2,4% en términos orgánicos (-6,4% reportado). En el trimestre alcanzan los 12.917M€ y continúan su tendencia de aceleración del crecimiento y aumentan un 3% en términos orgánicos (-1,9% interanual reportado), apoyados en la mejora de los ingresos de servicio (+1.3% en el periodo octubre-diciembre; +1% en enero-diciembre), y en el fuerte avance de la venta de terminales (+18,5% en el trimestre; +18,8% en 2018).

Los gastos por operaciones (9.560M€ en octubre-diciembre; 33.955M€ en el conjunto del año) aumentan en el trimestre un 0,9% interanual (-7,6% en 2018), mientras que en términos orgánicos se incrementan un 4,3% interanual en el cuarto trimestre (+2,5% en los doce meses).

El resultado operativo antes de amortizaciones (OIBDA) asciende a 15.571M€ en 2018 (-3,8% interanual) y alcanza 3.537M€ en el cuarto trimestre (-9,6% interanual), afectado por cargos de restructuración y bajas de fondos de comercio, así como el efecto del tipo de cambio.

En términos orgánicos, el OIBDA crece un 3,5% en el ejercicio, mientras que en el cuarto trimestre aumenta el 2,4%, reflejo de la positiva evolución de los ingresos y los ahorros de la digitalización y simplificación, entre otras medidas, y a pesar del crecimiento de los gastos operativos. Excluyendo el impacto de la regulación (-0,9 p.p. en el trimestre y -1,7 p.p. en enero-diciembre), el OIBDA aumentaría un 3,3% interanual orgánico en el trimestre (+5,1% en enero-diciembre).

El OIBDA correspondiente al cuarto trimestre se ha visto impactado por el ajuste por hiperinflación en Argentina (+80M€) y otros efectos por importe neto de -552M€, entre los que destacan gastos de reestructuración (-363M€), el deterioro del fondo de comercio de México (-242M€), la adopción de la normativa contable NIIF 15 (+40M€) y la venta de torres (+19M€).

El margen OIBDA se sitúa en el 32% en el ejercicio (+0,9 p.p. interanual) y en el 32,3% orgánico (+0,3 p.p. interanual); mientras que en el cuarto trimestre alcanza el 27,4% (-2,3 p.p. interanual) y en el 32% en términos orgánicos (-0,2 p.p.).

De este modo, el beneficio neto en enero-diciembre asciende a 3.331M€ y crece un 6,4% interanual. En el cuarto trimestre totaliza 610M€ y desciende un 11,9% interanual. El resultado básico por acción en enero-diciembre asciende a 0,57€ y aumenta un 2,2% interanual. En el cuarto trimestre totaliza 0,11€ y desciende un 11,9% interanual.

En enero-diciembre de 2018 el flujo de caja libre asciende a 4.904M€ (-0,9% interanual), si bien crece un 5,3% excluyendo pagos de espectro, hasta 5.578M€. El flujo de caja operativo (OIBDA-CapEx) asciende a 7.453M€ en 2018 y se reduce un 0,5% interanual. En términos orgánicos aumenta un 8% en el ejercicio y un 31,1% en el cuarto trimestre, reflejando la mejor evolución del negocio y la menor intensidad de la inversión.

Por otra parte, la depreciación frente al euro de las divisas a las que Telefónica tiene exposición, especialmente del real brasileño y del peso argentino, tiene un impacto negativo en los resultados. Así, las divisas (excluyendo el ajuste por inflación) reducen en 8,2 p.p. el crecimiento interanual de los ingresos y en 9,3 p.p. el del OIBDA de 2018. Sin embargo, el impacto negativo de la depreciación de las monedas en el OIBDA del año (-1.511M€) disminuye significativamente en términos de generación de caja (-508M€), ya que la depreciación supone también menores pagos por CapEx, impuestos y dividendos a minoritarios. Asimismo, la evolución de los tipos de cambio supone una reducción de la deuda financiera neta de 213M€ en los últimos 12 meses.

Cumplimiento de objetivos y remuneración al accionista

Telefónica cumple con todos los objetivos financieros fijados para 2018 y anuncia sus objetivos para 2019:

- Ingresos: crecimiento en torno al 2%

- Margen OIBDA: crecimiento en torno al 2%

- CapEx/Ventas excluyendo espectro: en torno al 15%

Por otra parte, la compañía confirma la remuneración al accionista para 2018 y propone la política de remuneración para 2019:

- El segundo tramo del dividendo de 2018 (0,20€ por acción en efectivo) se pagará en junio de 2019.

- Dividendo de 2019 de 0,40€ por acción en efectivo, pagadero en diciembre de 2019 (0,20€ por acción) y en junio de 2020 (0,20€ por acción).

Reducción de deuda

La deuda neta financiera a diciembre 2018 (41.785M€) se reduce en 2.445M€ frente al cierre de 2017, fundamentalmente por la generación de caja libre (4.904M€), las desinversiones financieras netas (392M€), y otros factores por importe neto de 532M€. En sentido contrario, incrementan la deuda la retribución al accionista (2.608M€, incluyendo la sustitución de instrumentos de capital y el pago de sus cupones) y los compromisos de origen laboral (775M€).

Incluyendo eventos posteriores al cierre de 2018, como las desinversiones de las operaciones en Telefónica Centroamérica y la venta de Antares, la deuda neta se reduciría adicionalmente en aproximadamente 1.400M€. La deuda, que cae por séptimo trimestre consecutivo, se reduce 851M€ en el periodo octubre-diciembre.

Durante el año 2018, la actividad de financiación de Telefónica asciende a aproximadamente 12.494M€ equivalentes (sin considerar la refinanciación de papel comercial y préstamos bancarios a corto plazo) y se centra en mantener una sólida posición de liquidez, así como en refinanciar y extender los vencimientos de deuda (en un entorno de tipos bajos). Así, a cierre de diciembre, el Grupo tiene cubiertos los vencimientos de deuda durante los próximos dos años. La vida media se sitúa en 9 años (frente a 8,1 años en diciembre de 2017).

Con posterioridad al cierre, Telefónica cerró en enero su primera emisión de bonos verdes, la primera del sector telco, obteniendo un importe de 1.000M€, con vencimiento en febrero de 2024 y cupón anual de 1,069%.

Por otro lado, se estima un incremento del ratio de endeudamiento como consecuencia de los cambios introducidos por la NIIF 16, en vigor desde 1 de enero de 2019, de aproximadamente 0,2 veces.

Transformación radical

El CapEx correspondiente a 2018 (8.119M€; -6,6% reportado; -1,3% orgánico) continúa enfocado en la transformación radical de las redes y en la mejora de la calidad y experiencia del cliente. Así, la cobertura de FTTx/cable del Grupo a cierre de diciembre alcanza 82,7M de UUIIs (50,5M de red propia, +14% interanual); 21,3M FTTH en España, 9,4M FTTx/cable en Hispam (+37% interanual) y 19,8M en Brasil. Los accesos conectados crecen un 21% interanual (13,2M) y, en definitiva, más del 44% de los clientes de banda ancha disfrutan de una velocidad superior a 50 Mbps. La cobertura LTE alcanza el 76% (+3,6 p.p. interanual; 94% en Europa y 70% en Latam) y el tráfico LTE representa el 65% del total.

En cuanto al programa de Digitalización E2E, el despliegue de tecnología y la revisión continua de nuestros procesos han permitido generar ahorros por importe de más de 300M€ en 2018.

En el segmento empresas, los ingresos del Grupo han aumentado el 3,4% interanual, hasta 9.622M€ y pasan a representar prácticamente el 20% de los ingresos totales del grupo, gracias fundamentalmente a la creciente contribución de los ingresos de servicios digitales.

Por su parte, los ingresos de servicios digitales crecen el 24% en 2018, alcanzan 6.790M€ (1.889M€ en octubre-diciembre; +20,7%), y representan ya el 15% de los ingresos totales. Además, junto con los ingresos procedentes de la banda ancha representan el 53% del total de los ingresos de Telefónica.

Telefónica España: crecimiento sostenible y líder en rentabilidad

En el cuarto trimestre de 2018 se confirman la solidez y mejora del ritmo de crecimiento de Telefónica España, y se acelera el de los ingresos de servicio (+0,6% interanual, +0,6 p.p. con respecto al trimestre anterior), que sigue afectado por la regulación y la pérdida del contrato mayorista de Yoigo/Pepephone (+2,0% interanual excluyendo estos impactos).

Así, en 2018 Telefónica España vuelve a crecer en ingresos (+0,4% interanual) con un mayor avance en el segmento residencial y vuelta al crecimiento en empresas, y el margen OIBDA orgánico se mantiene en niveles del 40%, a pesar del ya previsto incremento en el coste de contenidos. La generación de caja operativa también aumenta (+0,6% interanual) gracias a la buena evolución de los ingresos y a la menor inversión (-5,1% interanual) derivada de la amplia cobertura de 4G y fibra.

En 2018, los ingresos totales (12.706M€) y los ingresos de servicio (12.320M€) crecen interanualmente un 0,4% y un 0,3% respectivamente. Destaca el crecimiento interanual por sexto trimestre consecutivo de los ingresos de servicio. Los ingresos del trimestre ascienden a 3.253M€ (+0,3% interanual) y mejoran su evolución frente al trimestre anterior (+0,1 p.p.) gracias a la aceleración del crecimiento de los ingresos de servicio (3.144M€; +2,0% interanual excluyendo el citado impacto regulatorio y la pérdida del contrato de OMV, +0.6 p.p. intertrimestral) y a pesar de la menor venta de terminales (-7,8% interanual; vs +4,6% en julio-septiembre). En 2018, el OIBDA alcanza 4.763M€ (-1,3% interanual; 966M€ en el trimestre, -4,4% interanual) y el margen OIBDA se sitúa en 37,5% (-0,7 p.p. interanual respectivamente), impactados fundamentalmente por la provisión de reestructuración.

El CapEx en 2018 asciende a 1.719M€ y se reduce por segundo año consecutivo (-5,1% interanual) por el menor ritmo de despliegue de red 4G y fibra y la captura de eficiencias, permitiendo un crecimiento de flujo de caja operativo (3.044M€) del 0,6% interanual.

Telefónica Deutschland: la red más moderna al servicio de la mayor base de clientes móviles

Telefónica Deutschland mantiene el pulso comercial, en un entorno de mercado dinámico y competitivo pero racional. Telefonica Deutschland continúa enfocada en crecimiento rentable, estimulando el consumo de datos y su monetización (portfolio O2 Free con opción de duplicar el volumen de datos “Boost” y el exclusivo “O2 Connect”). Durante el trimestre se ha prácticamente completado la integración de la red, con significativas mejoras de calidad. En “Connect magazine”, O2 obtuvo la mejor calificación en perfiles de usuario en las categorías “tarifa” y “servicio”. Todos los operadores en su conjunto obtuvieron una calificación alta, si bien en el caso de O2 es el primer hito en su estrategia de convertirse en el líder de cliente móvil y digital (“Mobile Customer and Digital Champion”).

Los ingresos alcanzan 7.320M€ en 2018 (-0,1%) y 1.965M€ en el cuarto trimestre (+2,6% interanual) impulsados esencialmente por la demanda estacional de terminales. El OIBDA (482M€) cae un 4,0% interanual en 4T (1.834M€; -1,0% en 2018) por las menores sinergias incrementales (~10M€ vs. ~45M€ en 4T 17; ~100M€ en 2018 vs. ~160M€ en 2017) y el impacto regulatorio asociado a los efectos de elasticidad de la regulación RLAH (Roam Like At Home), y una comparativa desfavorable debido a las plusvalías por venta de activos (29M€) en el 4T de 2017. Excluyendo el impacto de la regulación, el OIBDA crece el 1,8% en el ejercicio y cae un 2,8% interanual en el trimestre. Así, el margen OIBDA se sitúa en 25,1% en 2018 (-0,2 p.p. interanual), y en 24,5% en 4T (-1,8 p.p. interanual).

El CapEx (966M€) crece 1,7% respecto a 2017, por el despliegue de LTE y la fase final en la integración de red, que más que compensa las sinergias incrementales (~15M€ en 4T, ~50M€ en 2018). El flujo de caja operativo de 2018 (OIBDA-CapEx) se sitúa en 868M€.

Telefónica Reino Unido: buenos resultados y tracción comercial

Telefónica UK presenta de nuevo unos sólidos resultados y continúa mostrando crecimiento en sus principales métricas. La buena acogida inicial de los planes “Custom Plans” de O2 lanzados en agosto, que dan mayor flexibilidad y control a los clientes, explica gran parte del buen pulso comercial registrado por la compañía. O2 continúa siendo líder del sector en fidelización de clientes, con el churn de contrato móvil más bajo del mercado, que se mantiene en el 1,0%.

Los ingresos continúan creciendo hasta los 6.790M€ en 2018 (+5,4%) y totalizan 1.846M€ en el cuarto trimestre (+5,3% interanual), fundamentalmente por la mayor venta de “smartphones” de gama alta, el gasto de clientes, así como el crecimiento continuo de la contribución de los OMVs y del “Smart Meetering” (SMIP). El OIBDA totaliza 1.865M€ en 2018 (+11.8%) y 522M€ en el 4T, un 23,8% superior al del mismo periodo del año anterior, reflejando el buen comportamiento de los ingresos y la fuerte expansión del margen. El margen OIBDA mejora 1,5 p.p. en 2018 hasta 27,5% (+3,8 p.p. interanual hasta 28,3% en el 4T).

El CapEx en 2018 asciende a 1.464M€ y crece un 7,1% interanual orgánico, y se concentra en la continua inversión en capacidad de la red y mejora de la experiencia del cliente. Cabe mencionar el espectro adquirido en la subasta del pasado mes de abril por importe de 588 millones de euros. El flujo de caja operativo del año (OIBDA-CapEx) registra un fuerte aumento del 16,5% interanual.

Telefónica Brasil: rentabilidad récord y sólida generación de caja

En el cuarto trimestre Telefónica Brasil vuelve al crecimiento en ingresos (+0,5% interanual) por la mejora de prepago y banda ancha. Además, por decimosegundo trimestre consecutivo se reducen los gastos operativos (-1,9%, principalmente por las eficiencias logradas en el proceso de digitalización), lo que permite lograr el nivel máximo histórico de margen OIBDA orgánico (39,1%).

Los ingresos del trimestre (10.126M€ en 2018; 2.553M€ en el 4T) vuelven a presentar crecimiento interanual (+0,3% en el 2018; +0,5% en el trimestre) tras la caída del trimestre anterior (-1,0%). Esta mejora secuencial es consecuencia principalmente del mejor comportamiento del prepago y de la aceleración en los ingresos de banda ancha. Excluyendo el impacto regulatorio los ingresos crecerían un +1,9% en el año y un +2,1% en el trimestre. El OIBDA alcanza 4.311M€ en 2018 (+5,6%) y 979M€ en el trimestre (5,4%). El margen OIBDA del trimestre se expande por 8º trimestre consecutivo, un 1,8 p.p. interanual en octubre-diciembre, hasta un 39,1% orgánico en el trimestre (37,2% orgánico en 2018, +1,9 p.p. interanual), el mayor de la historia de Telefónica Brasil.

El CapEx del 2018 asciende a 1.910M€ (+2,4% interanual, 19% sobre ingresos) y se ha destinado fundamentalmente a la expansión de la red 4G hasta 3.100 ciudades (88% de la población; +3 p.p. interanual) y al despliegue de la red de fibra e IPTV. El flujo de caja operativo alcanza 2.401M€ en 2018 ascendiendo un 9,1% interanual.

Telefónica Hispam Sur: afianza un crecimiento sostenible en un entorno muy competitivo

T. Hispam Sur cierra el año 2018 con un significativo incremento del flujo de caja operativo (+8,3% interanual) apoyado en el fuerte crecimiento de los accesos de mayor valor y en las medidas de eficiencia llevadas a cabo en toda la región, a pesar del entorno (que se mantuvo altamente competitivo principalmente en Perú) y del continuado esfuerzo inversor en la expansión de redes de fibra y 4G.

Los ingresos de 2018 ascienden a 6.677m€ (+9,6%) y totalizan en el trimestre 1.988M€ (11,1% interanual) consecuencia del crecimiento en valor y la actualización progresiva de las tarifas en Argentina. El OIBDA alcanza 1.719M€ en 2018 (+8,1%) y 483M€ en el trimestre (+7,4% interanual). El margen OIBDA a cierre de ejercicio se sitúa en 25,7% (-0,4 p.p. interanual) y el margen trimestral en 24,3% (-0,9 p.p. interanual).

El CapEx se sitúa en 1.116M€ en 2018 (+8,0% interanual) representando un 16% de los ingresos (excluyendo espectro), estable interanualmente, a pesar del despliegue de fibra, el aumento de la calidad y cobertura en 4G y el lanzamiento del servicio de televisión en Argentina.

Telefónica Hispam Norte: creciendo en clientes de valor

En Hispam Norte, los resultados del trimestre siguen impactados significativamente por la regulación y la intensidad competitiva, principalmente en México, si bien destaca la positiva evolución de los resultados en Colombia. Cabe mencionar la buena actividad comercial en la región, con crecimiento interanual de accesos de los principales productos (contrato, LTE, prepago, banda ancha, fibra y TV de pago).

Los ingresos (4.075M€) se reducen un 1,2% interanual en 2018 y 2,4% interanual en el trimestre (1.037M€) impactados por la regulación (-1,9 p.p. en 2018; -1,6 p.p. en 4T) y por la reducción de las tarifas en el mercado mexicano consecuencia del entorno altamente competitivo. El OIBDA se sitúa en 45M€ en el cuarto trimestre tras el registro de la eliminación total del fondo de comercio asignado a T. México (242M€; 350M€ en 2018) en “otras sociedades y eliminaciones” de Hispam Norte y no en T. México al afectar a la sociedad propietaria de la operación. El margen OIBDA orgánico de 2018 se sitúa en 27,4% (-2,3 p.p.; 27,8% en el 4T -4,4 p.p. interanual).

El CapEx totaliza 668M€ en enero-diciembre (-26,8% interanual) y está destinado fundamentalmente a la expansión de red fija y móvil. Asimismo, en el trimestre se registra 135M€ por la adquisición de 40MHz de espectro en la banda de 2,5 GHz y por la renovación parcial de espectro en la banda de 1.900MHz en México. El CapEx (excluyendo espectro) representa un 13% sobre los ingresos (-4 p.p. interanual). El flujo de caja operativo (OIBDA-CapEx) aumenta un 17,9% frente a 2017.

Si (

Si ( No(

No(